Jaký dopad může mít koronavirus na valuace komerčních nemovitostí?

Jedno z hlavních a nejaktuálnějších témat posledních týdnů je bezesporu pandemie COVID – 19, která v České republice zasáhla téměř všechny oblasti ekonomiky. Ochromila podnikatelské aktivity, utlumila řadu výrobních závodů, zastavila cestovní ruch, uzavřela restaurace a hotely a tím pádem zasáhla i trh s nemovitostmi. Další vývoj těchto zasažených oblastí závisí zejména na záchranných opatřeních ze strany našeho, ale i všech s naší ekonomikou propojených států. Důležitá je délka trvaní současné hibernace ekonomiky, čím déle bude trvat, tím větší budou dopady a délka období, během kterého se bude ekonomika z této situace vzpamatovávat. V důsledku koronaviru je pravděpodobný rostoucí trend nezaměstnanosti a pokles kupní síly napříč celou populací. Naši ekonomiku současně zásadně ovlivňuje vývoj v zemích našich hlavních obchodních partnerů, zejména pak v Německu.

V případě komerčních nemovitostí bude důležitý postoj jednotlivých investorů. Komerční trh, kterému dominují zahraničí investoři, může ovlivnit odliv těchto investorů v případě potíží v rodných zemích. U komerčních nemovitostí je dopad pandemie koronaviru velice individuální a souvisí zejména se skladbou aktuálních nájemců s ohledem na stabilitu příjmů, odolnost provozu a obsazenost. Z tohoto hlediska se jako ideální jeví portfolio nájemců z řad mezinárodních korporací. Nejvíce ohroženi jsou vlastníci nabízející krátkodobé pronájmy nebo vyjednávající o uzavření či prodloužení nájemních smluv. V souvislosti s pandemii koronaviru jsou z komerčních realit nejvíce postiženy hotely a obchodní centra, která jsou fyzicky uzavřena či mají velmi omezený provoz, dále pak průmyslové objekty navázané na oblast automotive, která byla ve svízelné situaci již před vypuknutím pandemie. Z dlouhodobého pohledu bude tedy důležité, aby společnosti i vlastníci nemovitostí byli připraveni a dokázali efektivně reagovat, dojde-li k podobné situaci znovu. Řada nájemců bude chtít tyto situace ošetřit v rámci budoucích nájemních smluv.

V souvislosti s aktuální situací je dobré si připomenout poslední finanční krizi z roku 2008, přestože tato krize vznikla přímo na realitním trhu, nikoli zásahem „vyšší moci“. Bankovní sektor je zdravější, společnosti jsou kapitálově silnější a nezaměstnanost je na rekordně nízké úrovni. V této situaci je naopak složité odhadnout co způsobí uzavírání hranic, obchodů i velkých výrobních závodů. Finanční krize z roku 2008 zásadně ovlivnila trh s komerčními nemovitostmi. Během roku 2008 opustila český realitní trh většina zahraničních investičních fondů a zároveň došlo k poklesu celkového objemu realitních transakcí přibližně o 62 %.

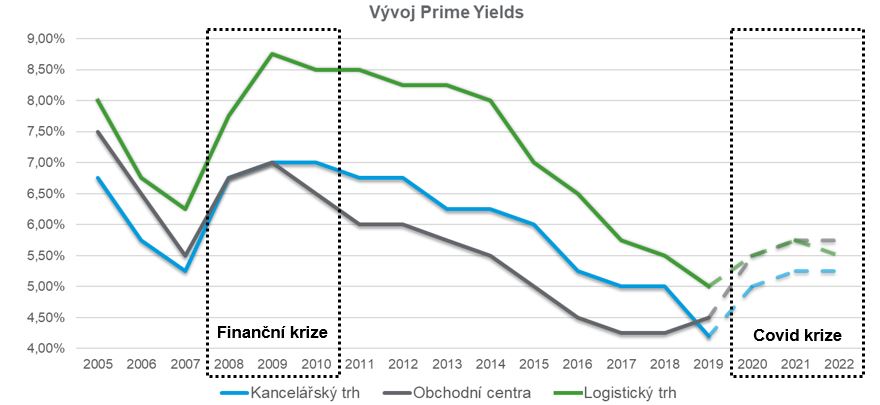

V dalším textu jsme z našeho pohledu shrnuli možné dopady pandemie koronaviru na jednotlivé segmenty komerčních nemovitostí. Zaměřili jsme se na jeden z možných scénářů vývoje výnosových měr prémiových nemovitostí v prémiových lokalitách a s nejlepší skladbou nájemců (Prime Yields), které jsou z pohledu ocenění nemovitostí stěžejní a měly by promítat dopady této nové pandemické krize (Covid krize). Na nemovitosti mimo sektor prémiových assetů budou působit tato rizika ve větší míře, než tomu bylo před Covid krizí. Zároveň očekáváme větší rozdíly ve výši výnosové míry v rámci jednotlivých segmentů komerčních nemovitostí, kdy bude více než dříve záležet na konkrétních parametrech každé nemovitosti (lokalita, technický stav nebo skladba nájemců).Přestože v tuto chvíli a pravděpodobně ani v horizontu několika následujících měsíců nebude pro realitní odborníky snadné odhadnout aktuální výši výnosové míry pro konkrétní nemovitost, a vzhledem k předpokládanému minimu nových transakcí nebude ani možné ji implicitně odvodit, pokusíme se nastínit možný vývoj Prime Yields s ohledem na dopady předchozí finanční krize v letech 2008 a 2009 (Finanční krize).

Je zřejmé, že v počáteční fázi Covid krize dojde v případě valuací komerčních nemovitostí ke korekcím zejména na straně modelace cash flow, tj. výnosů a nákladů spojených s vlastnictvím a pronájmem nemovitostí. Vlastníci nemovitostí budou vstupovat do jednání s nájemci ohledně nových výší nájemného, nájemních prázdnin a dalších pobídek, zároveň porostou náklady spojené s vyšší mírou neobsazenosti nemovitostí, nové náklady spojené s desinfekcí prostor apod. Všechny tyto nové negativní vlivy dopadnou do valuací nemovitostí víceméně neprodleně ve vztahu k aktualizacím finančních plánů vlastníků nemovitostí. Korekce ze strany Prime Yields, resp. odpovídajících výnosových měr pro jednotlivé nemovitosti, budou nastupovat pozvolně v průběhu jednoho až dvou let v závislosti na vývoji Covid krize a jejích případných následníků. V naší úvaze hodnotíme pouze dopad požadavku investorů na vyšší zhodnocení jejich investice spojené s nárůstem rizika v podobě parametrů Prime Yields, nikoli dopad do hodnoty nemovitostí způsobený dočasným či trvalejším poklesem příjmů, který bude velmi individuální a hodnotu nemovitostí bude rovněž negativně ovlivňovat.

Hotely

V případě hotelového trhu přijatá opatření vedla k okamžitému propadu obsazenosti ubytovacích kapacit. Tato mimořádná situace donutila řadu provozovatelů hotelů k propouštění části svých zaměstnanců. Nejrizikovější jsou hotely zaměřené na zahraniční klientelu, u kterých lze očekávat delší horizont návratu do dob před Covid krizí v horizontu i několika let. V případě uvolnění přijatých restriktivních opatření by se v období letních prázdnin mohla situace výrazně zlepšit u provozovatelů hotelů v turisticky atraktivních lokalitách, a to ve vztahu k možnosti či nemožnosti cest na zahraniční dovolené.

Maloobchod

V rámci maloobchodního trhu lze očekávat negativní dopady vzhledem k aktuálně uzavřenému nebo velmi omezenému provozu a dále v souvislosti se schváleným tříměsíčním odkladem nájemného se splatností do konce roku, který ovlivní zejména cash flow nemovitostí. Maloobchodní trh je dále ovlivněn také výpadky v dodavatelském řetězci. Budoucí podoba maloobchodního trhu bude rovněž ovlivněna přesunem zákazníků do světa e-commerce, jehož nástup urychlila přijatá opatření v souvislosti s uzavřením obchodů. Řada zákazníků vyzkoušela online nakupování zcela poprvé a tento trend může do budoucna posílit a ovlivnit obsazenost obchodních ploch. V případě obchodních ploch s luxusním zbožím na hlavních nákupních ulicích lze vlivem odlivu zahraničních turistů předpokládat výrazný pokles.

Vývoj Prime Yields obchodních center zaznamenal během Finanční krize v průběhu dvou let 1,5% nárůst. Poté od přelomu let 2009 a 2010 docházelo k postupnému poklesu, výjimku tvořil poslední sledovaný rok 2019, kdy došlo k meziročnímu nárůstu o 25 bps a Prime Yields se pohybovaly kolem 4,50 %.

Budoucí vývoj Prime Yields obchodních center může výrazně ovlivnit další jednání nad odklady plateb nájemného a související státní pomoci, kdy lze očekávat, že tyto ztráty ponesou částečně i vlastníci nemovitostí. V případě dalšího vývoje Prime Yields předpokládáme, že průběh křivky bude částečně kopírovat meziroční změny zaznamenané při Finanční krizi. Tlak na růst může z našeho pohledu částečně snižovat trend obchodních center z posledních let, kdy se více zaměřovaly na gastronomii a volnočasové aktivity.

Kancelář

Kancelářský trh může z dlouhodobého pohledu ovlivnit aktuální zjištění řady společností, že jejich zaměstnanci mohou efektivně pracovat v režimu home office. Tento efekt může vést k optimalizaci využití kancelářských prostor a podpořit trend sdílených kanceláří v podobě co-workingových center, která jsou současnou situací zcela zasažena. Nájemné za kancelářské prostory je nyní historicky na nejvyšší úrovni, s ohledem na vlivy způsobené Covid krizí můžeme očekávat pokles nájemného.

Trh s kancelářskými nemovitostmi během Finanční krize také zpomalil, poptávka po nových kancelářích byla stabilní, ale ne tak vysoká, aby pokryla veškerou nabídku. Prime Yields zaznamenaly mezi roky 2007 a 2009 nárůst o 175 bps. Po roce 2010 opět docházelo k postupnému poklesu až na úroveň 4,20 % ke konci roku 2019.

V případě dopadů Covid krize na Prime Yields předpokládáme ke konci roku 2020 nárůst na úroveň 5,0 %, tedy na úroveň, na které byly Prime Yields stabilizovány mezi roky 2016 a 2018. Ke konci roku 2021 předpokládáme pouze mírný nárůst kolem 25 bps způsobený možným odlivem kapitálu, který byl v posledních letech významně v kancelářských nemovitostech umístěn. Následně předpokládáme postupnou stabilizaci a návrat na hodnoty před vypuknutím Covid krize.

Průmysl a logistika

V případě průmyslového a logistického trhu nabývá na ještě větší důležitosti aspekt nájemce, a především jeho zaměření. Dlouhodobá nájemní smlouva, která je uzavřena u většiny těchto nemovitostí, může snížit případný negativní dopad Covid krize. Dále je nutné rozlišovat mezi nemovitostmi sloužícími pro výrobu a logistiku. V případě logistiky vede naopak současná situace k nárůstu poptávky způsobené rozvojem e-commerce. Z krátkodobého pohledu roste poptávka také z řad obchodních řetězců, z důvodu rozšíření kapacit skladů potravin a spotřebního zboží. U výrobních nemovitostí je zásadní výrobní program. V současné situaci jsou nejméně ohroženy programy související se zdravotnictvím. Dopad současné situace lze naopak očekávat v oblasti automotive a souvisejícího dodavatelského řetězce. Výrobní programy mohou být také v souvislosti s aktuální situací zasaženy výpadky v globálním dodavatelském řetězci. Z dlouhodobého pohledu muže tato situace vést ke zvýšení poptávky s cílem diverzifikace dodavatelského řetězce.

Během Finanční krize byl nejvíce zasažen logistický trh vzhledem k jeho významné provázanosti na oblast automotive a omezení dovozu a vývozu zboží z důvodu propadu výkonnosti klíčových zemí v Evropě. Tato situace vedla k úplnému zastavení spekulativní výstavby logistických nemovitostí. Prime Yields zaznamenaly mezi roky 2007 a 2009 nárůst o 250 bps. Od roku 2010 začalo opět docházet k postupnému poklesu až na úroveň 5,00 % ke konci roku 2019.

V předchozí Finanční krizi byly Prime Yields těchto nemovitostí výrazně ovlivněny, nyní očekáváme zejména z důvodu minimální spekulativní výstavby a rozvoje e-commerce pouze jejich mírný nárůst na úroveň let 2017 a 2018.

Historický a předpokládaný vývoj Prime Yields

Vývoj Prime Yields jednotlivých segmentů komerčních nemovitostí v ČR v letech 2005 – 2019 a jejich předpokládaný vývoj v nejbližších letech uvádíme v následujícím grafu.

Konkrétní příklad

Jak vývoj Prime Yields ovlivňuje hodnotu nemovitostí? Jak již bylo zmíněno výše, u logistických nemovitostí došlo v důsledku poslední Finanční krize z roku 2008 k nárůstu Prime Yields mezi lety 2007 a 2009 o 2,5 %. Pokud by tedy byl pouze pro zjednodušení například roční provozní zisk nemovitosti 30 mil. Kč, hodnota nemovitosti by v roce 2007 činila 480 mil. Kč. Při obdobné výši provozního zisku by její hodnota v roce 2009 klesla na úroveň 343 mil. Kč. Nárůst výnosové míry o 2,5 % by tak v tomto případě znamenal pokles hodnoty o přibližně 30 %, tj. přibližně o 137 mil. Kč. Stejný provozní zisk nemovitosti by v roce 2019 odpovídal hodnotě nemovitosti ve výši 600 mil. Kč a při nastíněném vývoji trhu by se hodnota nemovitosti ke konci roku 2021 mohla pohybovat v úrovni kolem 522 mil. Kč. Nárůst výnosové míry o 0,75 % by tak znamenal pokles hodnoty nemovitosti o 13 %, tj. o přibližně 78 mil. Kč.

Investice do komerčních nemovitostí

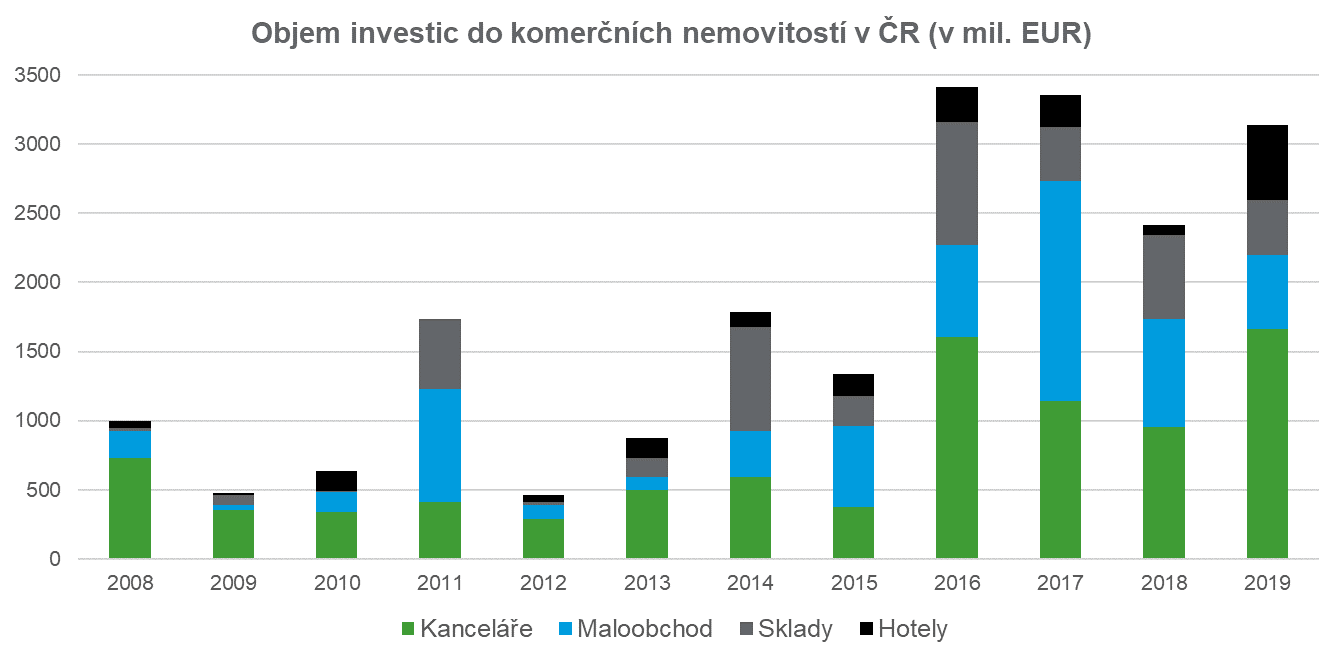

Následující graf uvádí, jak byly krizí dotčeny investice do komerčních nemovitostí na území České republiky. Dá se říci, že od roku 2008 až do roku 2015 byly investoři na komerčním realitním trhu velice opatrní a zlom přišel až v roce 2016, kdy došlo k meziročnímu nárůstu objemu investic napříč všemi sledovanými sektory o více než 200 %.

Co pro vás můžeme udělat?

Ať už se s potřebou ocenění v této situaci potkáte v jakékoli podobě, rádi s vámi prodiskutujeme danou problematiku. Znalecký ústav RSM CZ poskytuje široký rozsah služeb v oblasti oceňování nemovitostí.